Apple vient d’annoncer une baisse de production de ses produits phares… Les investisseurs devraient-ils anticiper un profit warning ? Gilles Leclerc analyse la situation !

Lundi dernier, Apple (AAPL– US0378331005) a annoncé prévoir une réduction de la production de ses iPhones et AirPods (et donc une réduction de ses ventes et de ses revenus).

Vendredi, c’est JP Morgan qui ouvre le bal, en étant la première banque d’envergure à réagir : elle retire Apple de sa liste de favoris alors qu’elle ne peut que constater que « la demande technologique ralentit ».

Certes, JP Morgan est l’une des plus grosses banques d’investissement de la planète, mais ils ne sont évidemment pas les seuls à suivre Apple. Le consensus de la communauté des (très nombreux) analystes s’accorde (pour le moment) sur un objectif de valorisation moyen à 186 $ sur le dossier.

Mais cela ne devrait pas durer.

Les ventes d’iPhones et d’AirPods représente un peu plus de 60% du revenu d’Apple ! Annoncer un ralentissement des ventes sur cette gamme d’appareils (à forte marge), c’est un peu comme préparer un profit warning (un avertissement sur résultats).

Il est donc plus que probable que d’autres banques soient à leur tour obligées de prendre la suite de JP Morgan, en rabaissant elles aussi leurs attentes et objectifs. Cela ne va pas vraiment aider le titre à monter, d’autant plus qu’au niveau graphique et technique, la situation se complique bougrement.

Un bien mauvais timing pour annoncer une baisse des ventes

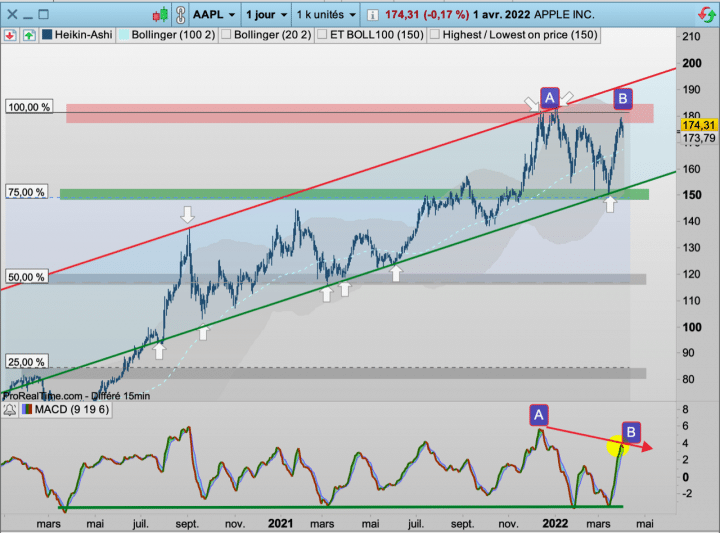

Au niveau graphique, cette annonce tombe justement au moment où Apple teste une résistance graphique majeure, c’est-à-dire la résistance horizontale rouge.

Elle se situe dans la zone 180 / 185 $, soit pile dans la zone d’objectif du consensus (Reuters) des analystes.

Toujours graphiquement, Apple peut maintenant facilement valider un « double top » entre les points « A » et « B », d’autant plus que l’indicateur de tendance MACD se met en position de valider une divergence baissière entre ces deux points.

Conclusion ?

Disons que pour le moment, aussi bien au niveau fondamental que technique, l’horizon s’assombrit.

Passer à l’achat sous une résistance ne me paraît pas forcément une bonne idée (c’est de l’ironie, vous l’aurez compris) … Par contre pour ceux qui sont déjà en position avec Apple, prendre au moins quelques bénéfices, dans le cas où la divergence MACD vient à se valider dans les prochains jours, ne me semble pas forcément une mauvaise idée…

Si la divergence et le double TOP se soldent par un retour sur le support graphique (rectangle horizontal vert) qui se situe dans la zone des 150 $, on aura alors un nouveau point d’achat intéressant pour jouer un rebond du titre avec un potentiel un tant soit peu intéressant.

La seule chose qui pourrait à mon humble avis sauver la mise à l’action à court terme serait une annonce de l’arrêt du conflit en Ukraine. Les marchés devraient bien y réagir. Et notez qu’Apple fait partie de la composition d’indices de premier plan comme le Nasdaq, le S&P500 etc…et que plus de 40% des transactions sur ces indices sont du fait d’ETFs (quand on achète un ETF S&P500, on achète TOUTES les actions qui le composent en un clic) … les bonnes comme les mauvaises, celles qui sont en tendance haussières comme celles qui sont en tendance baissière…

Bonne semaine à tous,

Gilles.