Après la réunion de tous les banquiers centraux à Jackson Hole, c’est au tour de la BCE de se réunir. Va-t-elle prendre de court la FED ? Une analyse graphique de Mathieu Lebrun.

C’était le grand rendez-vous à ne pas louper la semaine dernière : Jackson Hole. La réunion des banquiers centraux n’a finalement provoqué aucun remous. Au contraire même !

En effet, Jerome Powell a évoqué à demi-mots une sorte de « tapering dovish » (en termes de calendrier notamment). Le président a contenté Wall Street en tout point. Et, confortablement installée, la Bourse de New York a terminé l’été au sommet.

La semaine prochaine, ce sera au tour de la BCE de tenir sa réunion de rentrée.

Pour autant que l’on sache, aucune annonce majeure n’est pour le moment attendue de la part de Christine Lagarde. Toutefois, la présidente de l’institution parlait de certains ajustements qui pourraient commencer à être évoqués.

C’est en ce sens que cette sortie d’un des membres phares de la Banque Centrale Européenne a été à ce point remarquée. Surtout après les chiffres de l’inflation dans la zone euro sortis plutôt cette semaine.

Dans une interview à Bloomberg, Robert Holzmann a clairement appelé à une réduction des achats d’actifs dans le cadre du programme de soutien face à la pandémie.

Une remontée des taux à confirmer…

Ce à quoi le marché obligataire n’a pas tardé à réagir. Je pense par exemple au rendement du Bund allemand qui remontait autour des -0,35/0,40% hier, alors même qu’il était encore autour des -0,50% en début de semaine [NDLR : légitimant ici notre entrée short sur les contrats dans mon service SMS Cash Alert, à proximité du haut de range de moyen terme – cf. flèche rouge sur le graphique précédent]. Pour rappel au besoin, les rendements et les contrats évoluent en sens inverse…

Bien évidemment, cela reste encore à confirmer avec la réunion de la semaine prochaine.

Pour autant, les implications potentielles ne sont pas négligeables sur la sphère indices/actions. En effet, si cette remontée des taux longs offre un soutien intéressant au secteur financier et bancaire, les valorisations ont alors le champ libre pour viser la stratosphère. Ce que vous pouvez retenir en une phrase : toute remontée des taux sans risque va mécaniquement renchérir les valorisations.

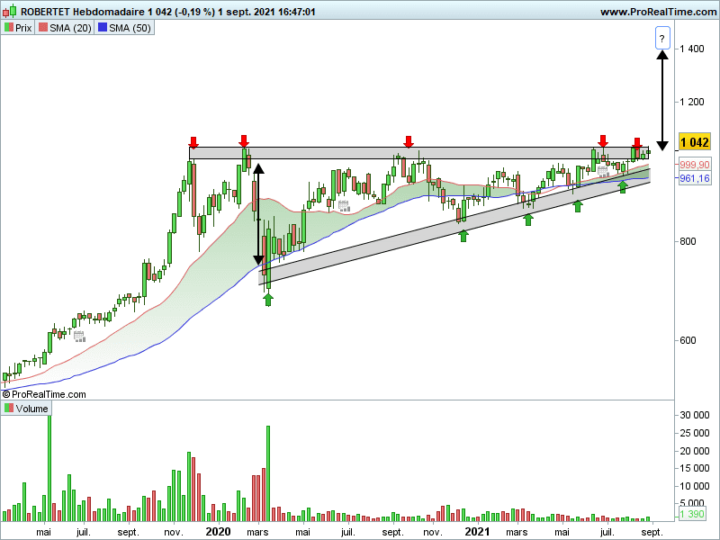

Prenons le cas d’une belle société comme Robertet (FR0000039091-RBT), société que je surveille pour mes abonnés. Le titre présente une large phase de consolidation en triangle ascendant en place ces derniers mois, chose que vous pouvez voir sur le graphique ci-dessous (visible en grisé + flèches rouges).

Avec une valorisation de plus de 2 Mds€, le spécialiste français de la fabrication de produits aromatiques n’est pas donné. A plus de 40 fois les bénéfices attendus cette année, ce n’est pas du luxe au sens strict, mais à l’image d’Hermès dans cet autre secteur, la qualité a un prix.

Le « problème » qui se pose maintenant, c’est par rapport aux méthodes de valorisation traditionnelles : l’actualisation des flux de trésorerie futurs (DCF) se base justement sur le taux sans risque. Autrement dit : plus les taux remontent, et plus cela grignote les flux de trésoreries futurs. Ce qui peut ainsi amoindrir l’attrait d’un investissement à l’instant présent…

Soyez toutefois rassurés, si la tendance s’inverse, je reviens vers vous.