Philippe Béchade revient sur l’extraordinaire parcours des titans de la Bourse : Meta, Amazon et autres… Mais aussi sur la plus grande supercherie de ces trente dernières années…

Les actions « de croissance » à large capitalisation – ou plutôt les titans – du Nasdaq-100 et du S&P500 nous ont offert deux records historiques à 24 heures d’intervalle : Facebook/Meta-Platforms et Amazon.

Facebook/Meta Platforms a subi la plus spectaculaire désintégration de valeur boursière en une seule séance le jeudi 3 février (-200 Mds$, c’est comme si le CAC40 avait perdu -9%, ou comme si Intel avait disparu de la planète), mais le lendemain, Amazon affichait la plus formidable hausse de capitalisation de l’histoire avec +180 Mds$ en séance (soit la capitalisation de Netflix).

Malgré la récente correction qui a frappé Facebook, Tesla et Microsoft (respectivement -30, -25 et -10% depuis le 1er janvier), leur sur-détention fait qu’elles représentent toujours une part démesurée dans les indices US.

Fin 2021, les dix principaux titres du S&P500 représentaient 30% de l’indice et s’échangeaient en moyenne 44 fois les bénéfices et 12 fois les ventes. Cinq semaines plus tard, c’est encore près de 28% du total (et plus de 10 000 Mds$ de capitalisation) pour 38 fois les bénéfices et 11 fois les ventes.

Les valorisations sont un piètre outil de timing, mais elles demeurent d’exceptionnels indicateurs du risque : le vrai problème, c’est qu’il est impossible de faire l’impasse sur les titans de Wall Street… jusqu’au jour où il faut ne surtout plus « payer les creux ».

Quand les Titans sont en danger : mode d’emploi

Et il n’y a pas d’autre moyen pour en avoir le cœur net que de continuer à payer – comme tout le monde –, mais en protégeant la position par un « stop » en cas d’enfoncement d’un précédent creux.

Quand un titre à plus de 1 000 Md$ de capitalisation a vu son cours tripler de mi-mars 2020 à début janvier 2022 (ce qui est le cas d’Apple), un manque à gagner de 15% par rapport à une hypothétique vente au zénith (ce qui n’arrive pratiquement jamais) est tout à fait acceptable et si la décision de vendre s’impose avec une rupture de support, seul le dernier achat occasionne une perte, de surcroît limitée puisqu’elle n’affecte qu’une portion minoritaire de la position.

Le problème qui se pose systématiquement depuis l’instauration du « TINA », c’est que s’il apparaît nécessaire de vendre un titre, le mouvement perpétuel à la hausse des marchés orchestré par les banques centrales contraint à en acheter d’autres afin de ne pas excéder son plafond de liquidités.

Cela dure depuis 13 ans, un délai suffisant pour que s’opère le plus grand transfert de richesse de l’histoire : jusqu’à présent, les très riches – très proches du robinet de liquidités des banques centrales – ont creusé l’écart en s’enrichissant plus vite que ceux qui sont en bout de circuit… mais cela n’impliquait pas l’appauvrissement – en valeur absolue – de 80% de la population ne détenant que 10% des actifs financiers.

Avec le surgissement de l’inflation, les 80% perdent du pouvoir d’achat chaque jour, mais c’est surtout le pouvoir d’achat futur de leur épargne qui s’effondre avec des taux directeurs proches de zéro et qui concrètement ressortent désormais négatifs de -500 à -700 points en passant d’un bord à l’autre de l’Atlantique.

Jamais au cours des trente dernières années les banques centrales n’ont laissé l’inflation dériver aussi radicalement en se contentant de promettre une réponse appropriée et se trouvant trimestre après trimestre des excuses : ne pas étouffer la croissance, ne pas casser la dynamique de l’emploi… pour s’abstenir d’agir de manière efficace en recourant aux stratégies de restrictions monétaires classiques.

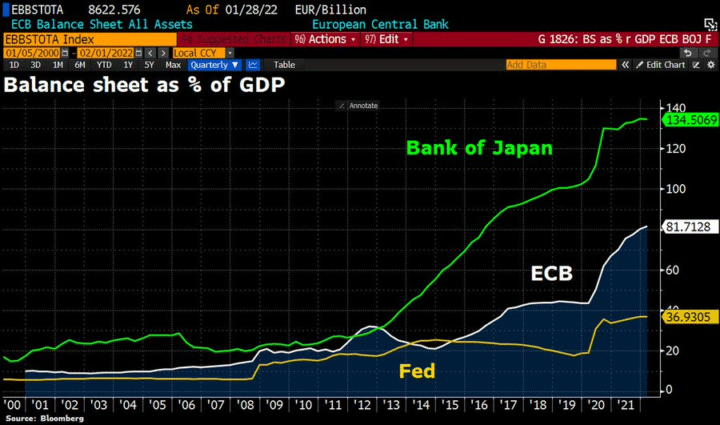

Mais comme elles annoncent enfin dégainer hausses de taux et décrue quantitative (réduction de la taille de leur bilan, voir tableau ci-dessous), les stratèges nous ressortent eux aussi leurs classiques.

D’après les données remontant à 1989, les entames de cycle de hausse de taux d’intérêt de la Fed ont été saluées par de solides gains, durant au minimum les premiers 2 trimestres.

Et dans un tel contexte, quelles sont les actions à surpondérer d’ici cet été ?

Quelles actions à surpondérer d’ici l’été ?

Selon Goldman Sachs, ce qui devrait marcher durant plusieurs mois, ce sont les valeurs de l’énergie, puis les financières qui vont voir leur marge se redresser à mesure le loyer de l’argent augmente.

Goldman Sachs recommande également des ETF axés sur le commerce de détail (comme le SPDR S&P Retail ETF XRT) : en France les rumeurs de rachat sur Carrefour se succèdent mais ne suffisent pas à propulser le titre au-delà de son zénith du 13 janvier 2021 (offre du canadien Couche-Tard) le secteur reste littéralement plombé par Casino qui affiche -15,6% depuis le 1er janvier.

Mais ce n’est pas le plus grave : le titre perd 60% depuis son zénith de début novembre 2019 et menace à présent d’enfoncer son plancher historique des 19,35 € de début novembre 2020 (avec un plancher de 19,4 € inscrit ce 4 février, une semaine exactement après son « warning » du 31 janvier.

Les actionnaires de Casino n’ont plus qu’à prier pour que le reste du secteur de la distribution compense cette sortie de route… mais les nouvelles de la consommation ne sont pas bonnes en France depuis les fêtes et les soldes de janvier 2022 s’avèrent être les plus décevantes du XXIème siècle… et cette fois, les économistes peuvent vraiment se poser la question de ce que les français font des 150 Mds€ qu’ils auraient épargné à cause des confinements, des vacances qu’ils ne peuvent pas aller passer à l’étranger.

Est-ce qu’une nouvelle fois, 80% de cette épargne n’aurait pas été captée par les 20% les plus riches, avec cette nuance que depuis le « all-in » monétaire des banques centrales, ce sont surtout les 1% qui engrangent de la richesse, tandis que 80% de la population n’a quasiment rien mis de côté (et le peu qui l’était a déjà été dépensé en hausse du carburant et du chauffage).

Une des hypothèses qui pourrait donner raison à ceux qui misent sur le secteur de la distribution, c’est un spectaculaire ajustement des salaires et des pensions à la hausse, et au besoin, une opération « helicopter money » (aux USA) – ou « revenu universel » (en France) – s’il apparaît que la croissance se dégrade à mesure que les dépenses des ménages se contractent.

Un scénario qui semble aller à l’encontre des banques centrales de contenir l’inflation… mais il se trouve que nous doutons qu’elles en aient réellement l’intention.

La dernière fois que la FED s’y était essayé, c’était au troisième et quatrième trimestre 2018, elle avait fait machine arrière toute avant d’attaquer l’année 2019.